サステナブル(ESG)投資とインパクト投資の違いとは?サステナブルファイナンスの全体像を把握しよう!

こんにちは!ESG Journal Japan編集部です!

これまでESG投資や企業の事例について、様々な角度からコラムにまとめてきましたが、サステナブルファイナンスとは何か、サステナブル(ESG)投資とインパクト投資の違いやサステナブル債や融資など金融商品毎の違いについて、聞いたことはあるけれどまだまだ正確に理解できていない、と感じている方も多いのではないでしょうか。本コラムはそんな方のためにサステナブルファイナンスの類型について分かりやすくまとめていますので、是非最後までご覧頂ければと思います。

サステナブルファイナンスとは

そもそもサステナブルファイナンスとはなんでしょうか。サステナブルファイナンスには様々な定義がありますが、ISOのサステナブルファイナンスに関する技術委員会によると、「環境・社会・ガバナンスといったサステナビリティ要素を経済活動への資金提供に統合すること」と説明されています。

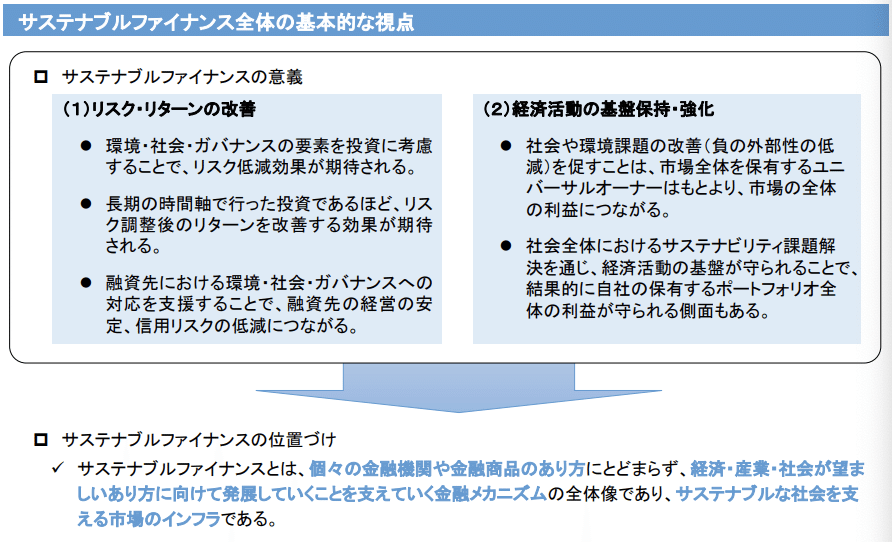

また金融庁のサステナブル有識者会議では、サステナブルファイナンスの意義と位置付けについて以下のように整理しています。「経済・産業・社会が望ましいあり方に向けて発展していくことを支えていく金融メカニズムの全体像であり、サステナブルな社会を支える市場のインフラ」という見方も非常に分かりやすいですね。

出所:サステナブルファイナンス有識者会議 金融庁事務局説明資料(P.5)

サステナブルファイナンスの類型とサステナブル(ESG)投資

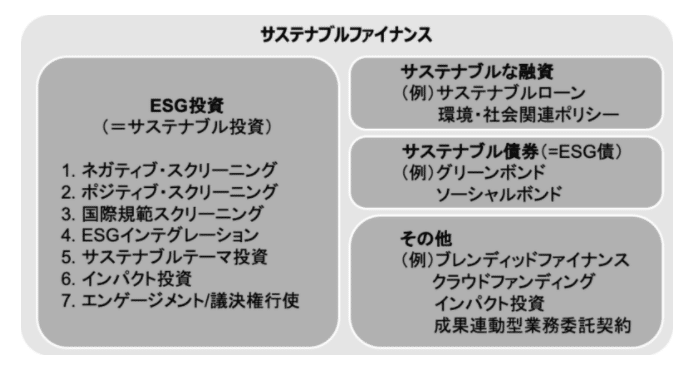

先に述べた通り、サステナブルファイナンスと一口にいっても、ESG投資やサステナブル融資・債権など、金融サービスの幅は様々です。これらの分類に関しては、以下のような分類で捉えると分かりやすいかと思います。

出所:東京都政策主計局(サステナブルファイナンスとは(上)より)

サステナブル(ESG)投資の分類やその投資手法の一つであるESGインテグレーションに関しては、以前公開した記事で詳細にまとめているので今回は割愛させていただきますが、お時間のある方は以下リンクより是非ご覧下さい。今回はサステナブルファイナンスの中でもインパクト投資とサステナブル(ESG)投資の違いやその他の金融商品について、説明していきます。

ESGインテグレーションとは?サステナブル投資の対象と類型 – ESG JournalESGインテグレーションとは?サステナブル投資の対象と類型

サステナブル(ESG)投資とインパクト投資

サステナブルファイナンスは、環境や社会課題を考慮した投融資を行うことで、環境や社会課題が改善するなど、経済社会システム全体の便益に寄与することが期待されている、という観点は上記でも述べたとおりですが、こうした環境的・社会的な効果は「インパクト」と呼ばれ、経済活動の尺度として活用される傾向にあります。

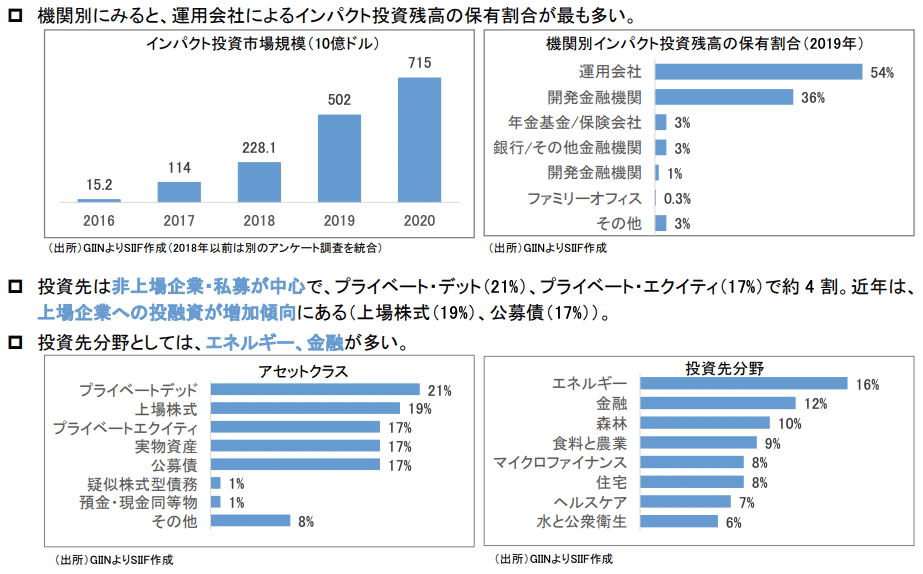

また現在、経済的リターンの達成と並行してインパクトの創出を意図するインパクト投資が注目されています。その世界的な推計市場規模は7,150億ドル(2020年)となっており、足元で急激に拡大しています。投資先分野としてはエネルギー・金融が多く、アセットクラスとしては未上場株がこれまで中心だったそうですが、近年は上場企業への投融資も増加傾向にあるそうです。

出所:サステナブルファイナンス有識者会議 金融庁事務局説明資料(P.11)

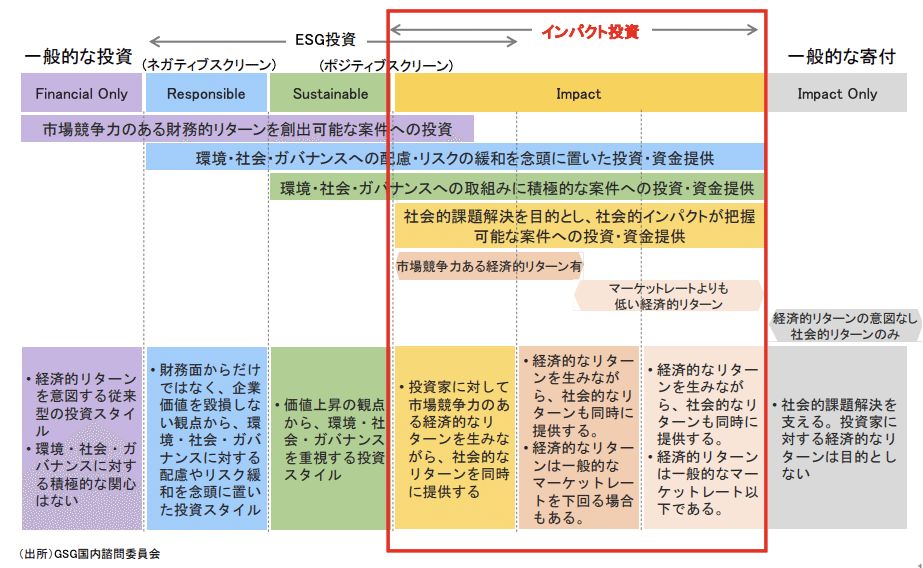

そして、サステナブルファイナンスという大きい枠組みの中でのインパクト投資とサステナブル(ESG)投資の違いは以下の様に分類されています。インパクト投資について議論を進める場合には、経済的リターンをどの程度重視するかによって、その一部はサステナブル(ESG)投資に含まれることもあれば、マーケットよりも低い経済的リターンが許容され、サステナブル(ESG)投資とは全く別の投資手法として扱われることもあります。

出所:サステナブルファイナンス有識者会議 金融庁事務局説明資料(P.12)

サステナブル(ESG)債権・融資の種類

また上記で述べたサステナブル(ESG)投資やインパクト投資以外にもサステナブル債やサステナブル融資というものが存在するのはご存知でしょうか。

サステナブル債

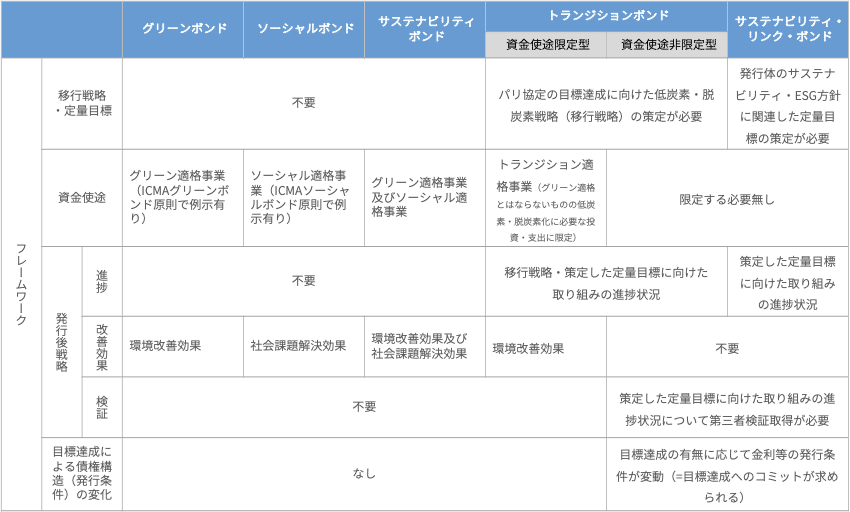

サステナブル債は、グリーンボンドやソーシャルボンド、サステナビリティボンド等の債券を指します(これらを合わせてSDGs債と呼ぶこともあります)。この中で最も発行額が大きいのがグリーンボンドです。グリーンボンドは、資本市場から資金を調達するために発行され、資金使途が環境改善効果のある事業に限定されている債券のことを指します。

これまでは適格事業に該当するグリーンボンド・ソーシャルボンド・サステナビリティボンドが主なサステナブル債として認識されていたのですが、今後脱炭素化に取り組んでいく事業や企業のESG目標をサポートするための商品として、トランジションボンドやサステナビリティ・リンク・ボンドが出てきています。これらは上記で述べたインパクト投資として分類されることも多く、今後各国やそれぞれの企業が制定している環境面の目標やESG方針をサポートするものとして増えていく、とみられています。

出所:ニッセイアセットマネジメント資料を基にESG Jornal作成

直近の事例としては中部電力のグリーンボンドや日本郵船のトランジションボンド発行等が有名です。

中部電力、グリーンボンド100億円発行 – ESG Journal中部電力、グリーンボンド100億円発行

日本郵船、トランジションボンド200億円発行を発表 – ESG Journal日本郵船、トランジションボンド200億円発行を発表

サステナブル融資

サステナブル融資に関しても基本的にはサステナブル債と同じ考え方になります。日本においては2018年以降急速に普及しており、環境負荷の影響が高い石炭火力発電や石油・ガス、森林やパームオイルといったセクターに関し、現時点ではメガバンクを始めとした大手金融機関が融資の方針を明らかにしています。

また具体的な商品として借入側のサステナビリティの取組成果と金利等の借入条件を連動させるグリーン・ローンやサステナビリティ・リンク・ローンも近年増えています。借入側の取組成果は、サステナビリティ・パフォーマンスターゲット(SPTs)を用いて測定され、事前に設定した SPTsのパフォーマンスと貸付条件を連携させることで借入側のサステナビリティの取組を促進させることを目指しています。

これらのローンは国内外を問わず急激に案件数が増えており、直近では以下のような中国銀行やBudwiserの事例が有名です。

中国銀行、ヤマト住建株式会社に対し「サステナビリティ・リンク・ローン」を実行 – ESG Journal中国銀行、ヤマト住建株式会社に対し「サステナビリティ・リンク・ローン」を実行

Budweiser APAC、約500億円のサステナビリティ・リンク・ローンを締結 – ESG JournalBudweiser APAC、約500億円のサステナビリティ・リンク・ローンを締結

最後に

サステナブルファイナンスの類型や、インパクト投資とサステナブル投資の違いなどを改めて説明させて頂きましたがいかがでしょうか。次回記事ではサステナブル債の部分でも簡単に述べたトランジション・ファイナンスの詳細について深ぼっていきたいと考えています。今後気候変動を始めとする環境問題に取り組む上でしっかりと理解すべきファイナンスの考え方ですので、楽しみにお待ち下さい。

また記事中でも述べた通り、サステナブル(ESG)投資の投資手法に関しては別記事で詳しく解説していますので、お時間ある方は是非こちらからご覧ください。その他オリジナルコラムも多数公開しています。

ESGインテグレーションとは?サステナブル投資の対象と類型 – ESG JournalESGインテグレーションとは?サステナブル投資の対象と類型

—————————-

日本最大級のESGメディアであるESG Journalでは、統合報告書を発行している主な日本企業100社の採用しているESG情報開示基準やIndexの組み入れ先、外部からのESG開示評価をまとめたESGコンプス(ESG開示に関する企業比較)を無料で提供しています。

こちらを見ることで、今ESG開示において最も評価されている企業100社がどのような開示を行っているかを把握することが可能です!もしご興味がある方は、是非以下のリンクからダウンロードしてください!

【無料ダウンロード】 非財務情報に関する類似企業比較分析シート

—————————-

次回も上場企業のESG開示やESGの最新トレンドについて、詳しく紹介していきたいと思います。

よろしくお願いします!