こんにちは!ESG Journal Japan編集部です!

日本でESG投資という言葉が一般的になってきたのはここ数年のことですが、そもそもESG投資は日本固有の呼ばれ方で、世界的にみるとサステナブル投資と呼ばれる投資手法の一部であることはご存知でしょうか?

今回はESG投資を包含するサステナブル投資の全体像と、その中でも特に直近注目されている投資戦略であるESGインテグレーションについてより深ぼって説明したいと思います。

サステナブル投資における7つの投資手法

ESG投資を包含するサステナブル投資とはなんでしょうか。環境、社会、ガバナンス課題を考慮する投資には主に以下7つの投資手法が存在し、これらをまとめて表現する用語がサステナブル投資として、世界的に使われています。

1. ネガティブ・スクリーニング(Negative / exclusionary screening)

特定のセクターや個別企業を投資先から除外2. ポジティブ/ベストインクラス スクリーニング(Positive / best-in-class screening)

各セクター内でESGの評価が高い企業に投資3. 国際的規範に基づくスクリーニング(Norms-based screening)

OECD、ILO、UNICEF等が公表している国際的な規範を満たしていない企業を投資対象から除外4. ESGインテグレーション(ESG integration)

出所:GSIA(Global Sustainable Investment Alliance)

投資マネジャーが財務分析に環境、社会、ガバナンスの要素を体系的かつ明示的に組み込んだ投資

5. サステイナビリティ・テーマ型投資(Sustainability themed investing)

サステナビリティに関係するテーマや資産に対する投資(例:太陽光発電・再エネなどのクリーンエネルギーやグリーン・ボンド等)

6. インパクト/コミュニティ投資(Impact / Community investing)

社会や環境の問題を解決することを目的とした投資

7. 企業エンゲージメント(Corporate engagement and shareholder action)

ESGの課題について、株主として議決権行使等を用いて企業に対してアプローチ

グローバルベースで見るとネガティブ・スクリーニングによる方法が最も多く、軍需・たばこ・ギャンブル・人種差別などの特定の業界や企業を投資対象から除く方法です。この投資は投資の分析と決定をする前段階で投資対象から除外するので、ESG投資とは考えられていないようです。

一方で、ポジティブ・スクリーニングはESG評価の高い企業は中長期的にも業績が良くなるはずだ、という発想のもと、ESG面で評価の高い企業を投資対象に選ぶことによる投資手法です。

出所:JSIF

また投資残高は少ないものの、サステナビリティ・テーマ型投資は太陽光発電・再エネやグリーン・ボンドなどのサステナビリティを全面に掲げたファンドへの投資です。

インパクト・コミュニティ型投資はリターンよりもインパクトを重視する投資であり、年金基金などメインストリームの投資で、分析と意思決定プロセスにESG課題を組み込むのとは異なる投資方法であるため、ESG投資と考えられていません。

サステナブル投資 = ESG投資と思っていた方も多いのではないでしょうか?まとめると、サステナブル投資においてESG投資/非ESG投資は以下のように分類されるようです。ESG投資と他のサステナブル投資を分ける最大の違いは、前述のように、ESG課題を投資の分析と意思決定プロセスに組み込んでいるかいないかという点です。

ESG投資:②ポジティブスクリーニング、④ESGインテグレーション、⑦企業エンゲージメント

非ESG投資:①ネガティブスクリーニング、③規範に基づくスクリーニング、⑤サステナビリティテーマ型投資、⑥インパクト投資

伸びているサステナブル投資手法とは?

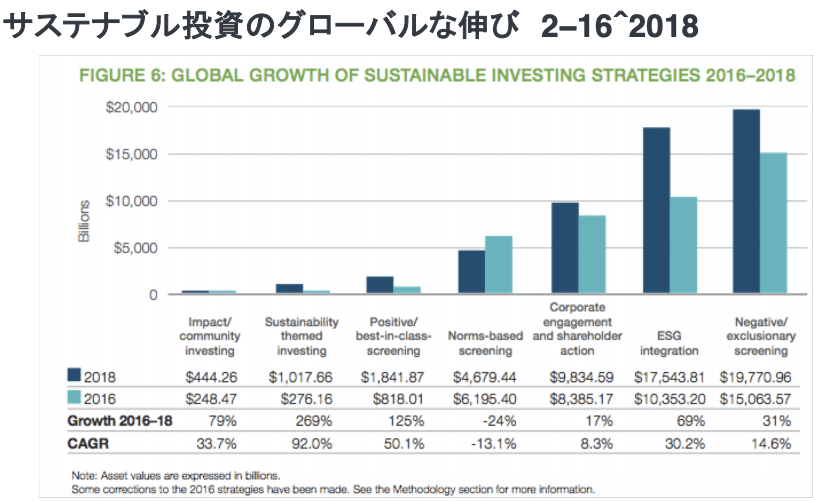

グローバルの投資残高はネガティブスクリーニングが最も大きいですが、足元では投資残高・成長率共にESGインテグレーションが伸びています。

出所:GSIA「Global Sustainable Investment Review 2018」

日本におけるサステナブル投資の類型と対象

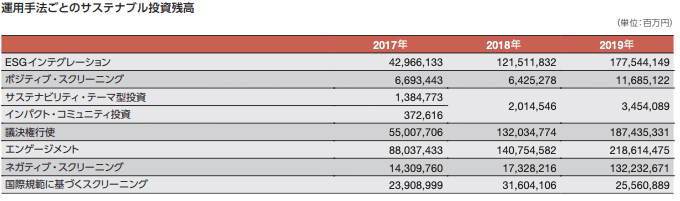

日本ではいかがでしょうか。残高ではエンゲージメントが最も多いですが、2017〜19年のCAGR(年平均成長率)はESGインテグレーションが100%超であり、ネガティブスクリーニング(CAGR 200%超)に次ぐ2番目の伸びを見せています。(エンゲージメント:CAGR 58%・議決権行使:CAGR 84%)

投資残高と成長率のどちらの観点からにおいても、ESGインテグレーションは日本で最も勢いのあるESG投資手法だと言えそうです。

出所:「サステナブル投資残高2019」

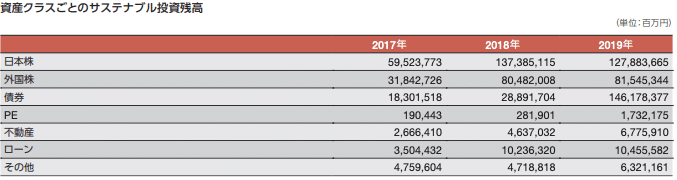

またサステナブル投資の対象としては、従来から株式投資が最も一般的でしたが、最近では債権や不動産なども投資対象として増加しつつあります。日本国内での具体例としては、東京建物の八日京(八重洲、日本橋、京橋)における再開発プロジェクトの資金調達をサステナビリティボンドで実施した事例や、ヒューリックの国内初となる公募サステナビリティ・リンク・ボンドなどが直近の事例として有名です。

出所:「サステナブル投資残高2019」

PRIとESGインテグレーション

サステナブル投資の全体像についてはご理解頂けたでしょうか。ここからはサステイナブル投資の中でもESGインテグレーションが急速に広まった背景について説明します。

ESGの始まりは、国連環境計画・金融イニシアチブと国連グローバル・コンパクトによる2006年の責任投資原則(PRI: Principles for Responsible Investment))の制定にまで遡ります。同原則はPRIへの署名機関が自主的に取り組む6原則からなっていますが、その第1原則において「私たちは、投資の分析と意思決定プロセスにESG課題を組み込みます」とESGが明文化されました。

「ESGは運用ポートフォリオのパフォーマンスに影響を及ぼしうるものであり、機関投資家は受託者責任の範囲内で、これを考慮すべき」とPRIが明確に主張した結果、世界のアセットオーナーはこれに追随し、大手の運用機関は軒並みPRIに署名しました。そしてこうした運用機関の多くが取り組んだのがESGインテグレーションだったのです。

日本でESG投資と呼ばれているものは、グローバルにはESG IntegrationあるいはESG Incorporationという用語が使われており、投資プロセスに環境、社会、ガバナンスの課題を組み込むというこの第1原則を指しています。

ESGインテグレーションの方法論

ESGインテグレーションは財務分析などの従来の分析方法に加えて、ESGなどの非財務情報を含めて分析することで、年金基金などの長期投資家が将来のリスクを考慮して積極的に非財務情報を活用していく投資手法です。

中でも特に一般的なのは企業価値表とポートフォリオ構築におけるESGインテグレーションなので、「ESG投資の研究:理論と実践の最前線」を参考にまとめていきたいと思います。

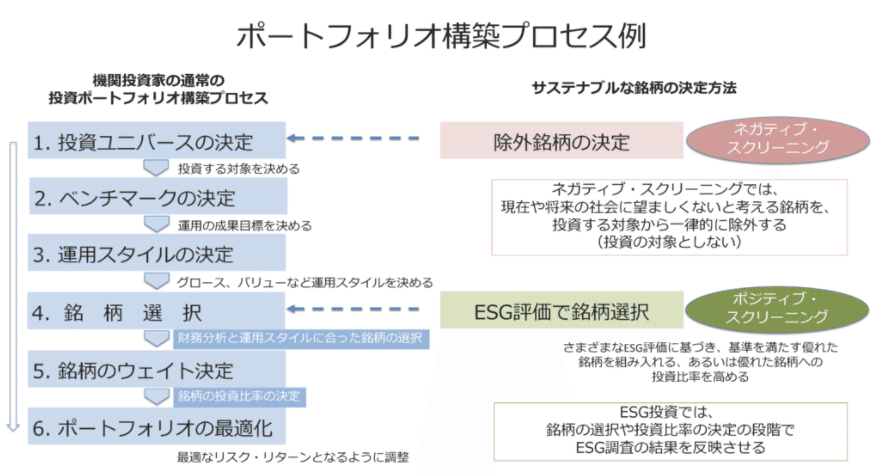

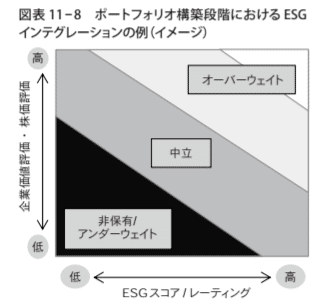

ポートフォリオ構築におけるESGインテグレーション

ポートフォリオ構築においては投資ユニバース内の各企業の株価・企業価値評価をベースに業種配分やリスク、相場の動向を総合的に勘案しながら組入銘柄を選択し、保有比率を決めていく形が一般的ですが、このプロセスにESG要因を組み込む場合は、外部のESG評価機関によるESGスコアやレーティングに加えて、財務アナリストによる企業価値・株価評価を特定のルールに従って混ぜ合わせたものになるようです。

出所:加藤 康之. ESG投資の研究: 理論と実践の最前線 (p.216). KABUSHIKIGAISYA ITTOSHA. Kindle 版.

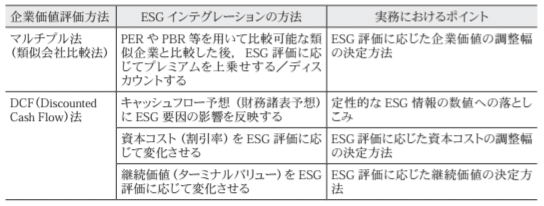

企業価値評価におけるESGインテグレーション

アクティブ運用においては投資判断の拠り所として企業価値評価が不可欠なので、企業価値評価の段階においてESG要因の影響を定性・定量的に考慮する、というやり方もあるようです。

出所:加藤 康之. ESG投資の研究: 理論と実践の最前線 (p.217). KABUSHIKIGAISYA ITTOSHA. Kindle 版.

マルチプル法やDCF法の個別具体的なやり方は様々な書籍やWeb上に載っているので割愛しますが、マルチプル法の場合はプレミアムの上乗せ/ディスカウントが主となり、DCF法の場合は、①キャッシュフローに反映させるべく、財務諸表予想にESG要因の影響を織り込む、②キャッシュフロー予測から現在価値を算出する際の資本コストにESG評価を織り込む、③継続価値(ターミナルバリュー)にESG要因を反映する、という3つのやり方があるようです。

ニッセイアセットマネジメントの事例

ニッセイアセットマネジメント(以下、ニッセイアセット)では、企業価値にDCF法を用いており、このキャッシュフロー予想に環境問題や社会的課題の解決に貢献する製品・サービス、経営と従業員の一体性、ガバナンス体制といったESG要因の影響を反映させている、とのことです。

「環境規制や環境負荷低減ニーズに対応した製品 ・サービスを手がけ、それが中長期的な収益ドライバーになっ ている企業には高い評価を付与することになる。 一方、環境貢献する製品 ・サー ビスを手がけてきたとしても、収益率が低い、あるいは今後のシェア拡大(他社 製品との差別化など) が見込めないなど、将来的に収益貢献が期待できない場合は、高い評価とはならない。」

加藤 康之. ESG投資の研究: 理論と実践の最前線 (p.242). KABUSHIKIGAISYA ITTOSHA. Kindle 版.

最後に

いかがでしたでしょうか。今まで何となく理解していたサステナブル投資とESG投資の関係や、投資手法のメインストリームになるであろうESGインテグレーションの足元の動向や分析手法をご理解頂けたかと思います。

—————————-

日本最大級のESGメディアであるESG Journalでは、統合報告書を発行している主な日本企業100社の採用しているESG情報開示基準やIndexの組み入れ先、外部からのESG開示評価をまとめたESGコンプス(ESG開示に関する企業比較)を無料で提供しています。

こちらを見ることで、今ESG開示において最も評価されている企業100社がどのような開示を行っているかを把握することが可能です!もしご興味がある方は、是非以下のリンクからダウンロードしてください!

【無料ダウンロード】 非財務情報に関する類似企業比較分析シート

またESG Journal Japanの公式メディアは以下リンクよりアクセスできます。ESG・SDGsに関する全てのニュース・コラム記事が読み放題。以下リンクより無料会員登録頂くと、最新ニュースやお知らせの情報を受け取れます。

【メディアはこちら】ESG Journal Japan

—————————-

次回も上場企業のESG開示やESGの最新トレンドについて、詳しく紹介していきたいと思います。

よろしくお願いします!